信用证付款安全吗?

根据世界银行的数据,全球约有 15% 的国际贸易交易仍然依赖信用证(L/C)结算。尤其在大额货物贸易中,信用证付款仍然被广泛采用。但很多外贸企业在实际业务中会问:信用证付款到底安不安全?它适合哪些场景?

信用证(Letter of Credit, L/C)是一种由银行开具的付款担保工具,只要卖方按照信用证条款提交符合要求的单据,银行就会付款。它能有效降低买卖双方的风险,但同时手续复杂、成本较高,对中小企业来说并不是万能的解决方案。

随着跨境电商和服务贸易的发展,很多企业在使用信用证的同时,也会配合离岸银行账户来提升收付款效率。比如,美国的 CBiBank 就为企业提供线上开户服务,能在多币种国际结算中发挥作用。👉 想了解详情,可以查看:CBiBank线上开户入口

一、什么是信用证付款?

信用证付款是指买方向银行申请开立信用证,由银行向卖方承诺在符合单据要求的情况下支付货款。它是典型的“凭单付款”,银行只对单据负责,而不对货物质量负责。

主要参与方包括:

买方(进口商)

卖方(出口商)

开证行(买方银行)

通知行/议付行(卖方银行)

二、信用证付款的优势

保障卖方利益

只要卖方严格按照信用证条款准备单据,就能确保收款。

降低买方风险

买方只有在卖方提交合格单据时才付款,避免货不对板。

适合大额交易

尤其是初次合作或金额较大的订单,信用证能增强双方信任。

国际认可度高

信用证是国际商会(ICC)制定的统一规则(UCP600)框架下运行,全球通用。

三、信用证付款的不足

⚠️ 注意事项:

手续繁琐:涉及开证、通知、修改、审单、议付等多个环节。

成本较高:包括开证费、审单费、邮电费等。

时间较长:从开证到收款通常需要数周。

单证风险大:哪怕是一个小小的错误(比如日期、拼写),也可能导致拒付。

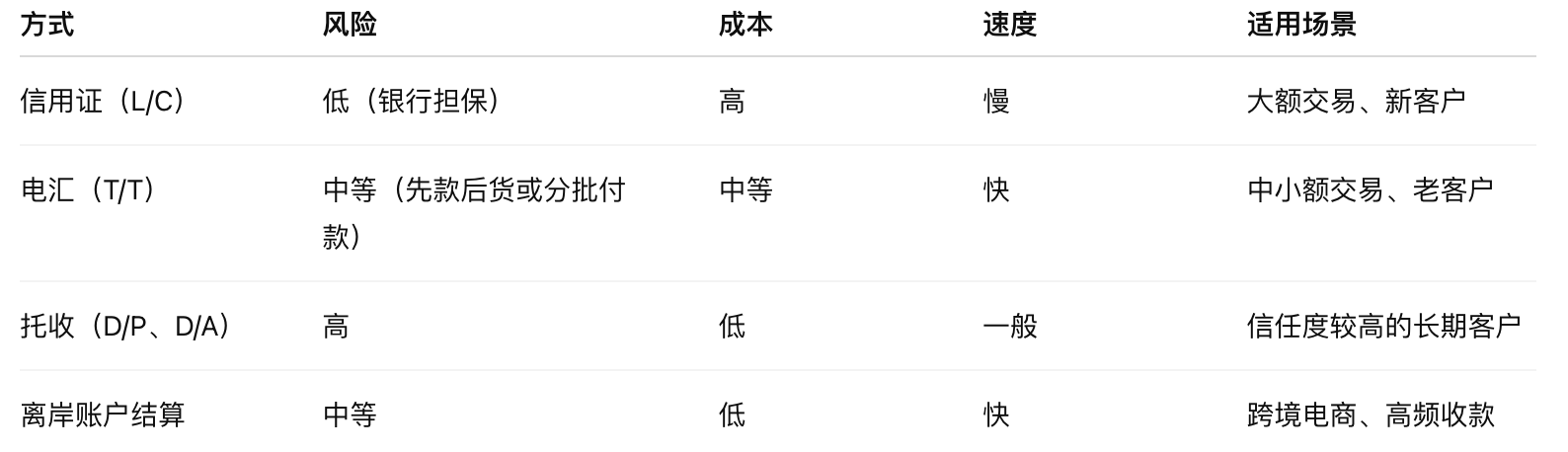

四、信用证与其他国际结算方式的比较

五、信用证付款与离岸银行账户的结合

虽然信用证在大额交易中依然重要,但它并不能解决所有收款问题。对于中小企业来说,信用证往往过于繁琐,而离岸银行账户则提供了更灵活的选择:

快速到账:减少等待时间,提高资金周转效率。

多币种支持:不仅是美元,还包括欧元、英镑、港币、离岸人民币等 20+ 主流币种。

更高灵活性:适合跨境电商和服务贸易等场景。

比如,企业在大额交易中使用信用证,而在日常跨境电商业务中,通过 CBiBank 的企业账户完成收付款,就能兼顾安全与效率。

六、企业在使用信用证付款时的注意事项

🚨 实务提醒:

在合同中明确结算方式和信用证条款,避免后续争议。

开证申请要仔细,确保条款合理,避免过于苛刻。

准备单据时要谨慎,确保与信用证要求完全一致。

选择信誉良好的银行作为开证行或通知行。

七、常见问题解答(FAQ)

Q1:信用证付款是不是最安全的方式?

A1:相对来说是最有保障的,但并不代表零风险,主要风险在于单证不符。

Q2:中小企业适合用信用证吗?

A2:适合金额较大、合作初期的交易。小额、高频收款更适合离岸账户。

Q3:信用证付款和电汇有什么区别?

A3:信用证更安全但手续繁琐;电汇到账快但对卖方保障较少。

Q4:CBiBank 提供信用证业务吗?

A4:是的,CBiBank 可办理信用证及相关国际结算业务,同时也支持离岸账户收付款。

Q5:如果信用证单据出错,会怎样?

A5:银行可能拒付或要求修改,导致收款延迟,因此单证审核非常关键。

八、写在最后

信用证付款作为国际结算方式的一种,仍然是大额交易和新客户合作的首选,它的价值在于降低风险、增强信任。但在实际业务中,它并非万能。企业可以根据交易特点,把信用证与离岸银行账户相结合,既能保证资金安全,又能提升收付款效率。

像 CBiBank 这样既能办理信用证业务,又能提供多币种离岸账户的银行,正逐渐成为中小企业出海过程中的重要伙伴。

相关资讯

關註銀行公眾號

關註銀行公眾號